هل نجح البنك المركزي في جذب سيولة رغم رفع الفيدرالي أسعار الفائدة؟

بدأت رحلة الفيدرالي الأمريكي لرفع الفائدة في مارس الماضي، مع وصول التضخم لمستويات قياسية وبدء تبني سياسات نقدية أكثر تشددًا لمواجهته.

رفع الفيدرالي الأمريكي أسعار الفائدة لأول مرة منذ 4 سنوات فى مارس الماضي

ورفع الفيدرالي الأمريكي أسعار الفائدة لأول مرة منذ 4 سنوات خلال مارس الماضي بنسبة 0.25%، تبعها زيادة بنسبة 0.5% في اجتماع مايو، ثم بنسبة 0.75% في يونيو والتي كانت أعلى نسبة رفع منذ عام 1994، ثم قرر الفيدرالي رفع آخر في يوليو بنسبة 0.75% ثم في سبتمبر 2022 بنسبة 0.75%، ورفع خلال نوفمبر الجاري 0.75%، للمرة السادسة على التوالي منذ بداية العام الجاري.

يراجع الفيدرالي الأمريكي أسعار الفائدة مرة أخرى ديسمبر المقبل

ومن المقرر أن يجتمع الفيدرالي الأمريكي لمراجعة أسعار الفائدة مرة أخرى يوم 13 و 14 من شهر ديسمبر المقبل. ويحاول المركزي الأمريكي من خلال رفع الفائدة كبح التضخم الأكثر ارتفاعا منذ 40 عامًا وسط انتقادات بأنه كان بطيئا في الاستجابة لارتفاع الأسعار العام الماضي.

وقال محمد البيه، الخبير المصرفي، أن قرار الفيدرالي الأمريكي برفع أسعار الفائدة في الاجتماع الأخير بـ75 نقطة، وذلك بسبب ارتفاعات معدلا التضخم بنسب غير مسبوقة من 40 لـ50 عامًا حيث وصلت لنحو 9%.

وأضاف البيه، أن ذلك القرار له عدة تأثيرات إيجابية على الاقتصاد الأمريكي، حيث يسهم في رفع شهية المستثمرين نحو الدولار، موضحًا أن الفيدرالي يعمل على وضع محفظزات تجذب كافة المستثمرين للدولار عن طريق كبح التضخم.

وأشار إلي أن ذلك القرار يسهم في جذب السيولة الدولارية من السوق، بالإضافة إلي زيادة الطلب على الدولار الأمريكي، مما يسهم في زيادة الاستثمارات خلال الفترات المقبلة.

وذكر أن الفيدرالي الأمريكي أعلن منذ بداية العام أنه يستهدف بان تصل سعر الفائدة 4% بنهاية العام الجاري، لأفتًا إلي أن ذلك القرارا له تتبعات سلبية مثل تراجع معدلات الاقراض وتراجع نمو الأعمال.

وعلى مستوي السوق المصرية، أوضح أن الحكومة تعلم تلك القرارات من البداية حيث أنها قامت بوضع خطط جديدة بعد سحب الأموال الساخنة البالغة حوالي 20 إلي 22 مليار دولار، مشيرًا إلي أن المستثمر بشكل عام يبحث عن الدول التي لا يوجد بها مخاطر مرتفعة.

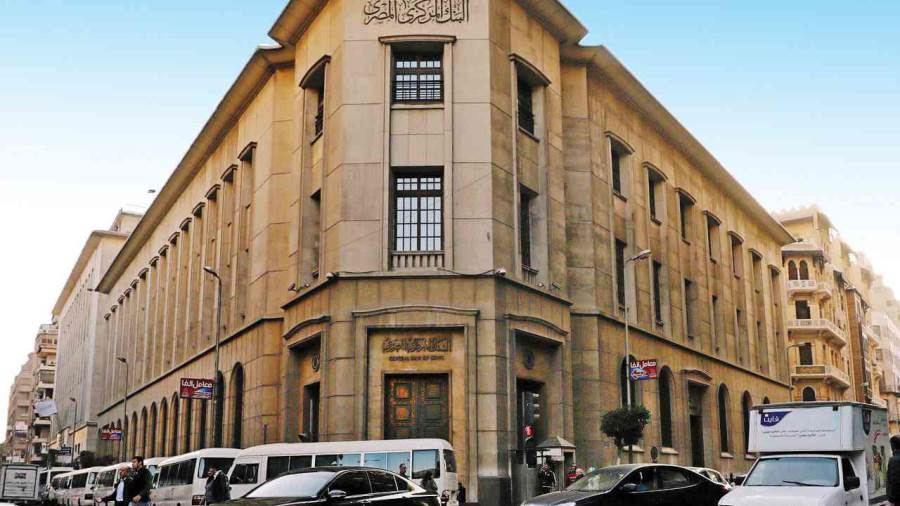

ولفت أن البنك المركزي المصري بدأ منذ بداية العام الجاري اتخاذ بعض الآليات الجديدة لمواجهة ارتفاعات الفائدة الأمريكية، وأبرز تلك القرارت طرح العملة وفقًا لقوة العرض والطلب، بالإضافة إلي الإفراج عن جزء كبير من البضائع بشكل تدريجي، كما أيضًا عن طريق طرح شهادات عالية الفائدة في عدة بنوك بنسب تصل إلي 17.25%.

ومن جانبه قال الخبير المصرفي هاني أبو الفتوح، إنه كان متوقعا موافقة مجلس الاحتياطي الفيدرالي على رفع سعر الفائدة للمرة الرابعة على التوالي بمقدار 75 نقطة أساس كجزء من معركة شرسة لخفض التضخم الحاد الذي يعاني منه الاقتصاد الأمريكي.

وأشار إلي أنه من شأن هذه الزيادة أن ترفع معدل الفائدة على الإقراض إلى نطاق مستهدف جديد يتراوح بين 3.75٪ و 4٪. هذا هو أعلى معدل على الأموال الفيدرالية منذ يناير 2008.

وأكد أن هذا القرار أيضًا سوف يمثل الخطوة الأكثر صرامة في سياسة بنك الاحتياطي الفيدرالي منذ الثمانينيات ، وهناك أيضًا احتمال أن يتسبب ذلك في ركود.

أما في شأن سعر الصرف، فقد ارتفع مؤشر الدولار الأمريكي بأكثر من 15% هذا العام حيث رفع بنك الاحتياطي الفيدرالي أسعار الفائدة بشدة ، مما أدى إلى سحق العملات الأخرى وزيادة الضغط على الاقتصاد العالمي. وكان ارتفاع قيمة الدولار الأمريكي على نطاق واسع مقابل جميع العملات العالمية الرئيسية بالإضافة إلى عملات الدول الناشئة مثل الجنيه المصري.

وأوضح ان بعض البنوك المركزية استجابت بالتدخل في سوق الصرف الأجنبي لمعالجة ضغوط الانخفاض على عملاتها، واتخذت إجراءات للحد من تأثير انخفاض العملة على التضخم والأسعار.

تأثير ملموس على سعر صرف الجنيه مقابل الدولار

وبعد قرار قرارات البنك المركزي المصري الأخيرة برفع أسعار الفائدة الرئيسية بمقدار 200 نقطة أساس وتحرير سعر الصرف، من غير المحتمل أن يكون لقرار الفيدرالي الأمريكي تأثير ملموس هذه المرة على سعر صرف الجنيه مقابل الدولار لأن المركزي سمح بمرونة سعر الصرف الذي اصبح حرا تحدده قوى العرض والطلب، ولا يخشى الأن من تنامي ظاهرة الدولرة، أما عن تأثيره على الأموال الساخنة، فهي ليست هدف رئيسي في هذه المرحلة بعد أن خرجت معظمها في الشهور الماضية.

إقرأ أيضاً.. دور البنوك في توجيه التمويل نحو أنشطة اقتصادية أكثر استدامة

-1120252475029447.jpg)