مصرفيون: البنوك المصرية أثبتت مرونتها في مواجهة الصدمات الخارجية

قال خبراء مصرفيون إن البنوك المصرية تتمع بمرونه كبيرة في التعامل مع كافة التحديديات والتقلبات التي تحدث في الأسواق المصرفية في أوروبا وأمريكا، وتستمر البنوك في المساهمة في نمو الاقتصاد المصري.

وأضاف الخبراء، أن مصر لديها ارتفاع بمعدل السيولة خاصًة في العملة المحلية حيث أن نسب توظيف القروض إلي الودائع قد تصل إلي 50%، كما أن أغلب البنوك تضع استثمارها في مشروعات قصيرة الأجل.

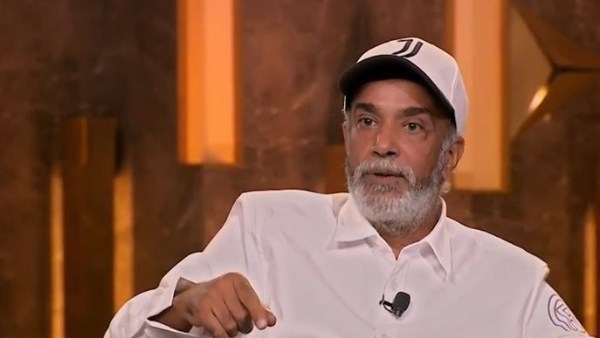

هاني أبو الفتوح: البنوك المصرية قد تتأثر بشكل مباشر أو غير مباشر بالأزمات المالية والمصرفية في الخارج

ويقول الخبير المصرفي هاني أبو الفتوح، إن البنوك المصرية يمكن أن تتأثر هذه البنوك بشكل مباشر أو غير مباشر بالأزمات المالية والمصرفية في الخارج، خاصةً إذا كانت تلك البنوك مرتبطة بعلاقات تجارية ومالية قوية مع البنوك الأجنبية تتضمن التأثيرات المحتملة تقلبات النمو الاقتصادي العالمي، وتقلص حجم التجارة الدولية، مما يؤثر على حجم الودائع وحجم الأعمال التجارية للبنوك المصرية مع شركائها الدوليين.

وأضاف أبو الفتوح، أن التحديات الإضافية تشمل انخفاض قيمة العملات الأجنبية، مما يؤثر على قيمة الودائع والأصول الخارجية للبنوك المصرية، وبالتالي يؤثر على جودة محفظتها الاستثمارية، إضافة إلى ذلك، انخفاض أسعار الأصول في الأسواق العالمية يؤثر على قيمة الأصول المالية التي تمتلكها تلك البنوك في الخارج.

ارتفاع تكلفة الاقتراض من الأسواق الخارجية يتسبب في تقلص حجم الودائع والإقراض

وأشار إلي أنه من الممكن أن يتسبب ارتفاع تكلفة الاقتراض من الأسواق الخارجية في تقلص حجم الودائع والإقراض، وبالتالي تقليل نطاق الأنشطة المصرفية.

وأكد أنه تأتي أهمية البنك المركزي المصري في حماية القطاع المصرفي من تداعيات الأزمات المصرفية والمالية الخارجية، يتمثل دوره في فرض متطلبات قوية على البنوك المصرية للتعامل مع بنوك مراسلة أجنبية، وتحديد حدود ومتطلبات لمستوى المخاطر المقبولة عند التعامل مع تلك البنوك.

البنك المركزي يتابع تقارير دورية من البنوك المصرية تفيد بتفاصيل تعاملها مع البنوك المراسلة

كما يتابع البنك المركزي تقارير دورية من البنوك المصرية تفيد بتفاصيل تعاملها مع البنوك المراسلة، بما في ذلك حجم التعاملات ومصادر التمويل.

ولفت إلي أنه في حالة وجود أي مخالفات، يتخذ البنك المركزي الإجراءات اللازمة للحد منها وتصحيح الأوضاع، بالإضافة إلى فرض الغرامات اللازمة على البنوك المخالفة، وتتضمن هذه السياسات والإجراءات المراقبة والتفتيش المنتظم لتعامل البنوك المصرية مع البنوك المراسلة الأجنبية، وهو ما يسهم في ضمان تنفيذ عمليات البنوك بكفاءة ودقة، وتفادي المخاطر المحتملة.

وذكر أنه على الرغم من تحدياتها المحتملة، فقد أثبتت البنوك المصرية مرونتها في مواجهة الصدمات الخارجية والاستمرار في المساهمة في نمو الاقتصاد المصري، ومع ذلك يظل الوعي بمخاطر الأزمات المصرفية الخارجية ضروريًا لذا يجب على البنوك المصرية الاستثمار في استراتيجيات تنويع مصادر التمويل، والاعتماد على التخصيصات لتغطية الخسائر المحتملة.

كما يتعين على البنك المركزي المصري الاستمرار في تطوير السياسات الرقابية والتنظيمية التي تحمي القطاع المصرفي وتعزز الاستقرار المالي في ظل التحولات العالمية المستمر.

وأوضح أنه عندما نتناول موضوع الأزمات المالية العالمية، يتبادر عادة إلى الأذهان أحداث عام 2008 الشهيرة التي شهدتها الولايات المتحدة الأمريكية، ومع ذلك، يجب أن ندرك أن العالم قد مر بعدة أزمات خلال الخمسين عامًا الماضية، وليست جميعها محصورة داخل حدود الولايات المتحدة فقط. فعلى مدى تلك الفترة، شهدت مناطق مختلفة من العالم تحديات مالية متنوعة ومتفاوتة الأثر، وبالرغم من تنوع أسباب هذه الأزمات وتأثيراتها، فإن التجارب السابقة أظهرت أن انتقال تداعيات الأزمات خارج الحدود أصبح أمرًا شائعًا في السنوات الأخيرة.

ومن جانبه قال محمد البيه، الخبير المصرفي، إن ازمة البنوك العالمية التي تم مشاهدتها خلال الفترات الماضية جاءت نتجية زيادة أسعار الفائدة مع سياسة التشديد النقدي التي اتباعتها أمريكا وكافة الدول الأوربية.

البنوك كانت تستثمر في أذون الخزانة بسبب تراجع أسعار الفائدة

وأوضح أن عدد كبير من البنوك كانت تستثمر في أذون الخزانة بسبب تراجع أسعار الفائدة حيث أن ذلك كان أفضل استثمار خلال تلك الفترة، لكن بعد ارتفاع معدل الفائدة طالب المستثمرين البنوك برد الأوعية الادخارية والودائع لإعادة استثمارهم في اذون الخزانة والسندات مرتفعة العائد.

وأضاف أن البنوك خلال ذلك الوقت بدأت في بيع ببيع اذون وسندات الخزانة التي تم ربطها بأسعار أقل من قيمتها لرد أموال العملاء حيث أن ذلك أدي لازمة السيولة في البنوك الأمريكية.

نسب توظيف القروض إلي الودائع قد تصل إلي 50%

وأكد البيه أن الوضع مختلف في السوق المصرفي المصري لعدة أسباب أبرزها كالأتي؛ أولًا ارتفاع معدل السيولة خاصًة في العملة المحلية حيث أن نسب توظيف القروض إلي الودائع قد تصل إلي 50%، كما أن أغلب البنوك تضع استثمارها في مشروعات قصيرة الأجل، ثانيًا معايير كافية رأس المال هو معيار فرضته مقرارات بازل على البنوك وذلك لمواجهة المخاطر التي قد تواجها المحفظة في كافة البنوك سواء قروض أو سندات.

-32025522145948.jpg)

-320255125357264.jpg)