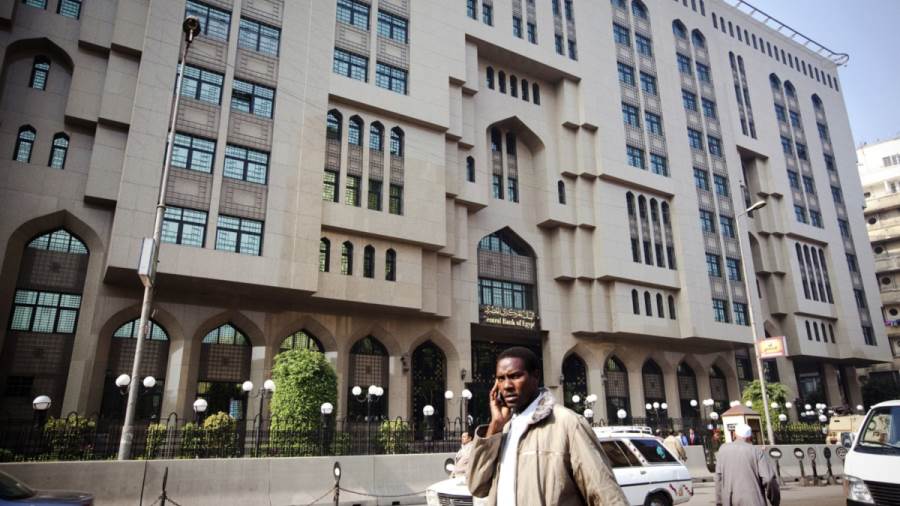

مصرفيون: البنوك العاملة بالسوق المصرية تمتلك أعلى معدلات للسيولة في المنطقة

أصدر البنك المركزي المصري قرارا يتيح بموجبه منح تمويل السيولة الطارئة كملاذ أخير في حالة عدم قدرة أي من البنوك على تلبية احتياجاته من السيولة من سوق الانتربنك أو من الأسواق المالية الأخرى، وذلك طبقا لضوابط يحددها الإطار العام لتعليمات السيولة الطارئة.

وحدد المركزي مجموعة من القواعد العامة لمنح السيولة الطارئة للبنوك والتي تساعد البنوك وتساندها في مواجهة أزمات السيولة على المدى القصير، وستتاح للبنوك ذات الملاءة المالية فقط ولفترة حدها الأقصى 180 يوما، ويمكن مد التمويل أو جزء منه لفترات أخرى.

ويقول هاني أبو الفتوح الخبير المصرفي، إن البنك المركزي استخدم أحد الأدوات المتاحة لدعم البنوك التي ومساندتها لمواجهة أزمات السيولة على المدى القصير، وذلك من للحفاظ على سلامة القطاع المصرفي وثقة المتعاملين به.

وأوضح أن تسعير تمويل السيولة الطارئة يتم حسابه على أساس سعر الإقراض لليلة واحدة مضافا اليه هامش يحدده مجلس إدارة البنك المركزي بحد أدنى 5 %.

كما أن مدة تمويل السيولة الطارئة تكون بحد أقصى 180 يوم ويجوز تمديد المدة بشروط محددة على ألا تزيد المدة عن عام، كذلك يتعين على البنوك ذات ملائة مالية وتقدم ضمانات من الأوراق والادوات المالية الصادرة عن الحكومة المصرية.

ومن جانبة قال خالد الشافعي الخبير المصرفي، إنه بحسب التعليمات الجديدة للبنك فإن عمليات منح السيولة الطارئة تختلف عن العمليات المتعلقة بالسياسة النقدية مثل عمليات السوق المفتوح التي يستخدمها البنك الامتصاص أو ضخ السيولة على مستوى القطاع المصرفي والتأثير على المعروض النقدي، وهنا مؤكد أن هذه التعليمات مجرد إجراء احترازي فقط لا أكثر.

وأضاف الشافعي، أن البعض فسر هذه التعليمات وهذا الإطار الجديد للسيولة الطارئة بأن بعض البنوك تعاني من عجز السيولة وهذا خطأ كبير لأن البنوك في السوق المصري لا تعاني في الفترة الحالية.

وأوضح أن هذة الخطوة تفسير التعليمات الجديدة أنها إجراء استباقي ولن يلجأ له البنك المركزي في الفترة الحالية لأن مراكز البنوك قوية ولا تحتاج الي تدخل لتوفير السيولة.

وذكر أن هذه الإجراءات تعد جزءا من اللائحة التنفيذية المطلوبة تحت مظلة قانون البنك المركزي والجهاز المصرفي الجديد والبنك المركزي يقوم بإصدار القواعد الرقابية على مراحل من خلال 14مشروع لتنظيم عمل البنوك طبقا للقانون الجديد ، مشيرا إلى أن أحد بنود القانون اشتمل على نظام السيولة الطارئة التي يمكن للبنك المركزي أن يمنحها للبنوك ذات الملاءة المالية المرتفعة.

وفي سياق متصل أكد محمد بدير الرئيس التنفيذي لبنك QNB الأهلي، أن البنوك العاملة بالسوق المصرية تتمتع بسيولة عالية وتمتلك أعلى معدلات للسيولة في المنطقة، مشيرا إلى أن قرار البنك المركزي بإتاحة السيولة الطارئة للبنوك المحلية يأتي إلتزاما بقانون البنك المركزي 194 لسنة 2020.

وقال على هامش مؤتمر الشباب، إن الإجراءات الصادرة من البنك المركزي اليوم لتنظيم منح السيولة الطارئة للبنوك، هي إجراء مستقبلي وقد تستخدم في المستقبل، وذلك تطبيقا للتعليمات الرقابية والتنظيمية لعملية السيولة الطارئة للبنوك ذات الملاءة المرتفعة ، مشيراً إلى أنه لا يوجد بنك في مصر يحتاج مثل هذه السيولة حاليا.

وأضاف أن هذه الإجراءات تعد جزءا من اللائحة التنفيذية المطلوبة تحت مظلة قانون البنك المركزي والجهاز المصرفي الجديد ، والبنك المركزي يقوم بإصدار القواعد الرقابية على مراحل من خلال 14مشروع لتنظيم عمل البنوك طبقا للقانون الجديد، مشيراً إلى أن أحد بنود القانون اشتمل على نظام السيولة الطارئة التي يمكن للبنك المركزي أن يمنحها للبنوك ذات الملاءة المالية المرتفعة.

وأشار إلى أنه طبقا لمتطلبات بازل 3 هناك نسبتان للسيولة يجب الالتزام بهما، وتتضمن أن يكون هناك أوراق مالية عالية السيولة وتقدر على أساس حجم ما تغطيه من الالتزامات على البنك، مضيفا أنه طبقا للقانون لابد أن يتم وضع شروط منح السيولة الطارئة للبنوك، ومع كل متطلبات جديدة يتم وضع تعليمات رقابية مثل البنوك المركزي العالمية.

وأوضح أن السيولة الطارئة للبنوك المركزية تعتبر أداة من الأدوات المتاحة التي يمكن بموجبها دعم البنوك ومساندتها لمواجهة أزمة السيولة على المدى القصير، وتتضمن شروط منحها أن يكون البنك ذو ملاءة مالية مرتفعة ويحقق أرباحا ولديه قاعدة رأسمالية قوية، ومقررات السيولة لديه تفوق معايير بازل 3.

وعلي صعيد متصل أكد هيثم عادل رئيس قطاع الخزانة وأسواق المال ببنك التنمية الصناعية أن البنوك الع…

-1120252475029447.jpg)