أصول مصر تعد مقارنة بين مصر والسعودية والامارات وأمريكا وانجلترا وتركيا على فائدة التمويل العقارى

شهدت هذه الفترة اقبال كبير على طلب قروض تمويل عقاري سواء فى مصر أو دول الخليج أو دول العالم، ويعتبر التمويل العقاري سواء من خلال البنوك وشركات التمويل أحد أهم الحلول في الوقت الحالي للحصول على شقه بنظام التقسيط، ويختلف شروط وفائدة التمويل العقاري من بنك الى اخر وبالتالي من دوله الى أخري.

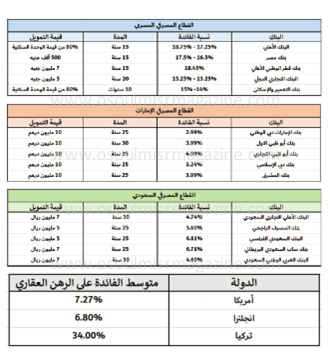

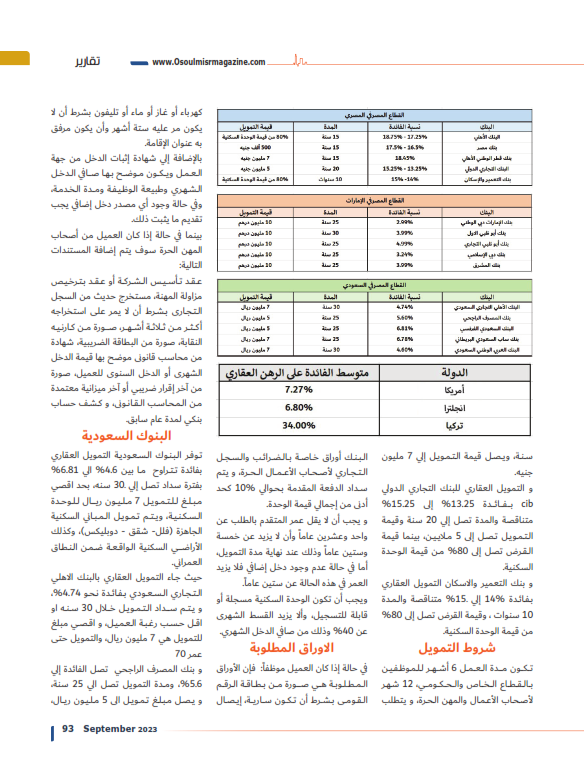

و احتلت البنوك المصرية المرتبة الاولي من حيث أرقام الفائدة العالية ولكن تتراوح مدة التمويل العقاري بين 10 و20 عام، بينما جاءت بنوك السعودية والإمارات بفائدة صغيرة لا تزيد عن 7% مع مدد تمويل كبيرة تصل إلي 30 سنة.

و مع ارتفاع معدلات التضخم عالميا، ارتفعت متوسط سعر الفائدة على القروض العقارية، مما يؤثر علي أعداد الوحدات السكنية المباعة في بعض البلاد.

وفي هذا الصدد تستعرض «أصول مصر» شروط ومدة وقيمة التمويل العقاري ببعض البنوك في مصر والسعودية والامارات، ومتوسط الرهن العقاري في الولايات المتحدة والمملكة المتحدة وتركيا.

البنوك المصرية

يوفر عدد من البنوك العاملة في القطاع المصرفي المصري قرض التمويل العقاري بفائدة ميسرة لعملائه من أصحاب الوظائف والأعمال المهن الحرة لشراء وحدات سكنية مناسبة، وتتيح البنوك تمويلات تصل إلي 80٪ من قيمة الوحدة السكنية وبفترة سداد طويلة الأمد تصل إلى 20 سنة، ويتراوح سعر الفائدة من %13.25 إلي 18.75%.

يقدم البنك الاهلي المصري التمويل العقاري بفائدة تتراوح بين 17.25% إلي 18.75% متناقصة لمدة تمويل تصل إلي 15 سنة، ويصل قيمة إلي 80% من قيمة الوحدة.

تتراوح فائدة بنك مصر بين %16.5 إلي 17.5% متناقصة لمدة تتراوح بين 10 حتي 15 سنة، ويصل قيمة التمويل إلي 500 ألف.

بينما تصل فائدة بنك قطر الوطني الأهلي- QNB إلي 18.25% متناقصة لمدة 15 سنة، ويصل قيمة التمويل إلي 7 مليون جنيه.

و التمويل العقاري للبنك التجاري الدولي cib بفائدة %13.25 إلى 15.25% متناقصة والمدة تصل إلي 20 سنة وقيمة التمويل تصل إلى 5 ملايين، بينما قيمة القرض تصل إلى 80% من قيمة الوحدة السكنية.

و بنك التعمير والاسكان التمويل العقاري بفائدة %14 إلي ـ15% متناقصة والمدة 10 سنوات، وقيمة القرض تصل إلى 80% من قيمة الوحدة السكنية.

شروط التمويل

تكون مدة العمل 6 أشهر للموظفين بالقطاع الخاص والحكومي، 12 شهر لأصحاب الأعمال والمهن الحرة، ويتطلب البنك أوراق خاصة بالضرائب والسجل التجاري لأصحاب الأعمال الحرة، ويتم سداد الدفعة المقدمة بحوالي %10 كحد أدنى من إجمالي قيمة الوحدة.

و يجب أن لا يقل عمر المتقدم بالطلب عن واحد وعشرين عامًا وأن لا يزيد عن خمسة وستين عامًا وذلك عند نهاية مدة التمويل، أما في حالة عدم وجود دخل إضافي فلا يزيد العمر في هذه الحالة عن ستين عامًا.

ويجب أن تكون الوحدة السكنية مسجلة أو قابلة للتسجيل، وألا يزيد القسط الشهرى عن 40% وذلك من صافي الدخل الشهري.

الاوراق المطلوبة

في حالة إذا كان العميل موظفًا: فإن الأوراق المطلوبة هي صورة من بطاقة الرقم القومى بشرط أن تكون سارية، إيصال كهرباء أو غاز أو ماء أو تليفون بشرط أن لا يكون مر عليه ستة أشهر وأن يكون مرفق به عنوان الإقامة.

بالإضافة إلي شهادة إثبات الدخل من جهة العمل ويكون موضح بها صافي الدخل الشهري وطبيعة الوظيفة ومدة الخدمة، وفي حالة وجود أي مصدر دخل إضافي يجب تقديم ما يثبت ذلك.

بينما في حالة إذا كان العميل من أصحاب المهن الحرة سوف يتم إضافة المستندات التالية:

عقد تأسيس الشركة أو عقد بترخيص مزاولة المهنة، مستخرج حديث من السجل التجارى بشرط أن لا يمر على استخراجه أكثر من ثلاثة أشهر، صورة من كارنيه النقابة، صورة من البطاقة الضريبية، شهادة من محاسب قانونى موضح بها قيمة الدخل الشهرى أو الدخل السنوى للعميل، صورة من آخر إقرار ضريبي أو آخر ميزانية معتمدة من المحاسب القانونى، وكشف حساب بنكي لمدة عام سابق.

البنوك السعودية

توفر البنوك السعودية التمويل العقاري بفائدة تتراوح ما بين 4.6% الي 6.81% بفترة سداد تصل إلي ـ30 سنه، بحد اقصي مبلغ للتمويل 7 مليون ريال للوحدة السكنية، ويتم تمويل المباني السكنية الجاهزة (فلل- شقق - دوبليكس)، وكذلك الأراضي السكنية الواقعة ضمن النطاق العمراني.

حيث جاء التمويل العقاري بالبنك الاهلي التجاري السعودي بفائدة نحو 4.74%، ويتم سداد التمويل خلال 30 سنه او اقل حسب رغبة العميل، واقصي مبلغ للتمويل هي 7 مليون ريال، والتمويل حتى عمر 70

و بنك المصرف الراجحي تصل الفائدة إلي 5.6%، ومدة التمويل تصل الي 25 سنة، ويصل مبلغ تمويل الى 5 مليون ريال، والتمويل حتى عمر 70 مع وجود فترة سماح تصل إلى 3 اشهر.

و فائدة البنك السعودي الفرنسي بلغت نحو 6.81%، مع إمكانية التمويل حتى عمر 75 سنة، ومدة تمويل تصل إلى 25 سنة، والمبلغ تمويلي يصل إلى 5 مليون ريال.

و في بنك ساب السعودي البريطاني، تصل الفائدة إلي 6.78% ومدة التمويل نحو 25 سنة، والمبلغ تمويلي يصل إلى 7 مليون ريال، التمويل حتى عمر 70 سنة.

و البنك العربي الوطني السعودي بفائدة 4.6%، ويبلغ قيمة التمويل نحو 7 مليون ريال لمدة 30 عام التمويل، حتى عمر 70 سنة.

البنوك الإماراتية

تتنافس البنوك في دولة الإمارات علي تقديم تمويلات شخصية في القطاع العقاري بفائدة تتناسب مع كافة العملاء، حيث تتراوح ما بين 2.99 الي 4.99٪، بفترة سداد تصل إلى 30 سنة.

القرض في بنك الإمارات دبي الوطني يصل قيمته إلى 10 مليون درهم، أي تمويل يصل إلى 85% من قيمة العقار، مع فترة سداد تصل إلى 25 سنة بفائدة نحو 2.99%.

بنك ابو ظبي الاول بفائدة 3.99%، يصل التمويل إلي 85% من قيمة العقار، أي قرض يصل إلي 10 مليون درهم، بفترة سداد تصل إلى 30 سنة.

بنك ابو ظبي التجاري، بفائدة 4.99%، وتمويل يصل إلى 85% من قيمة العقار، وفترة السداد تصل إلى 25 سنة كحد أقصى، والقرض يصل إلى 10 مليون درهم.

فترة سداد التمويل العقاري في بنك دبي الإسلامي تصل إلى 25 سنة، بفائدة نحو 3.24%، والتمويل يصل إلى 85% من قيمة العقار، قرض يصل إلى 10 مليون درهم.

و بنك المشرق بفائدة 3.99%، وفترة سداد تصل إلى 25 سنة، قرض يصل إلى 10 مليون درهم، وتمويل يصل إلى 85% من قيمة العقار.

الرهن العقاري في الولايات المتحدة الأمريكية

وارتفع معدل القروض العقارية لمدة 30 عامًا الصادر عن جمعية المصرفيين للرهن العقاري إلى 7.27%، وهو أعلى مستوى منذ بداية عام 2000 في الولايات المتحدة الأمريكية، وفي المقابل سجلت فائدة الرهن العقاري حتى الأسبوع الماضي مستويات 7.21%.

وتعمق الفوائد المرتفعة من معاناة المواطن الأمريكي في الحصول على سكن، وهو ما يعد ضربة أخرى لمشتري المنازل المحتملين، الذين يعانون من ارتفاع أسعار المنازل والانخفاض المستمر في المعروض من العقارات في السوق، وفقًا لجمعية المصرفيين للرهن العقاري.

وقال إدوارد سيلر، نائب الرئيس المساعد لاقتصاديات الإسكان في جمعية المصرفيين للرهن العقاري: «مع ارتفاع معدلات الرهن العقاري حاليًا إلى 7% من المتوقع أن تظل أعلى من 6% بحلول نهاية العام».

وأضاف نائب الرئيس المساعد لاقتصاديات الإسكان: «ستظل القدرة على تحمل التكاليف عائقًا أمام العديد من الأسر التي تتطلع إلى شراء منزل».

ولفت تقرير فريدي ماك إلى أن أسعار الفائدة المرتفعة تضيف مئات الدولارات شهريًا بالنسبة للمقترضين، وهو ما قد يؤدي إلى ارتفاع نسبة التعثر عن سداد الديون.

ووفقًا للتقرير ارتفع متوسط سعر الفائدة على القروض العقارية، ذات السعر الثابت لمدة 15 عامًا، والتي تحظى بشعبية في الولايات المتحدة إلى 6.55% من 6.46% الأسبوع الماضي، بينما بلغت منذ عام 4.85%.

الرهن العقاري في المملكة المتحدة

و ارتفع متوسط الفائدة على الرهن العقاري الثابت لأجل عامين في بريطانيا 6.8%، بينما يبلغ معدل فائدة قروض الخمس سنوات 6.28%.

وأعلن بنك إنجلترا عن ارتفاع حجم قروض الرهن العقاري التي تجاوزت موعد الاستحقاق بمقدار الثلث تقريبًا على أساس سنوي في الربع الثاني من العام الجاري.

وقال المصرف المركزي في 13 سبتمبر الجاري، إن حالات التخلف عن سداد قروض الرهن العقاري مثلت 16% من الحجم الإجمالي لديون الرهن العقاري في الفترة ما بين أبريل ويونيو من العام الجاري على أساس فصلي.

وارتفعت قيمة القروض العقارية متأخرة السداد بنسبة 28.8% خلال الربع الثاني، مقارنة بنفس الفترة من العام الماضي، وهي وتيرة تعد الأعلى على الإطلاق منذ عام 2018.

الرهن العقاري في تركيا

انعكست خطوات البنك المركزي التركي للتشديد النقدي أواخر أغسطس ومطلع سبتمبر 2023 على القروض العقارية بشكل ملحوظ، إذ تجاوزت أسعار الفائدة متوسطها المرجح السنوي بنسبة 34%، بعد زيادة قدرها 10.1 نقاط مئوية، وصلت بها إلى أعلى معدل لها في السنوات الخمس الماضية.

ومنذ 23 يونيو الماضي، بدأت معدلات الفائدة على القروض السكنية في الارتفاع من 23.98%، حتى وصلت إلى 34.09%، متجاوزةً مستويات عام 2018، ما أثار حفيظة العاملين في القطاع، وسط مخاوف من تداعيات التغيرات في السوق المصرفية على قطاع العقارات.

ويقول متعاملون في القطاع السكني إن المستهلكين يجدون صعوبة في الوصول إلى الائتمان، مشيرين إلى أن هناك زيادة في عدد الراغبين بالحصول على قرض، ولكن لا يمكنهم ذلك.

وانعكست التغيرات الأخيرة على حجم المبيعات، إذ أصبح الوصول إلى الائتمان عسيرًا على شركات البناء والمستهلكين في القطاع، ما أدى إلى انخفاض مبيعات الرهن العقاري بشكل كبير.

ويعاني قطاع العقارات التركي من تباطؤ ملحوظ، إذ انخفضت أعداد الوحدات السكنية المباعة في البلاد خلال الستة أشهر الأولى من العام الجاري بـ22.1% على أساس سنوي، بواقع 565 ألفًا و779 وحدة مباعة، مقابل 726 ألفًا و398 وحدة مباعة في الفترة نفسها من العام الماضي.

-1120252475029447.jpg)